Mit der Hilfe einer Baufinanzierung wollen Sie sich den Traum vom Eigenheim erfüllen. Wie teuer das Darlehen wird, hängt vor allem mit den Zinsen zusammen.

Sie wollen endlich ein Haus bauen oder kaufen – doch zuvor steht die Finanzierungsfrage im Raum. Wer sich für eine Baufinanzierung entscheidet, verpflichtet sich, den ausgeliehenen Geldbetrag samt Bauzinsen an die kreditgebende Bank zurückzuzahlen. Das erfolgt in monatlichen Teilbeträgen. Eine wesentliche Rolle bei der Frage, wie hoch die Summe insgesamt sowie die Raten pro Monat ausfallen, spielen die Immobilienzinsen für das Darlehen. Das bedeutet: Baufinanzierung und Zinsen gehen Hand in Hand.

Definition: Zinsen einfach erklärt

Stellt eine Bank ihren Kundinnen und Kunden Geld in Form eines Kredits zur Verfügung, verlangt sie hierfür eine Art Leihgebühr: die Zinsen. Das Wort leitet sich vom lateinischen Begriff „census“ ab, was übersetzt „Abgabe“ bedeutet. Weil eine Baufinanzierung oft zu den wohl größten finanziellen Entscheidungen des Lebens gehört, ist die Höhe der Immobilienzinsen besonders bedeutsam. Sie wird durch unterschiedliche Faktoren beeinflusst, zum Beispiel:

- Bonität und Einkommen der Kreditnehmenden

- Höhe des Eigenkapitals

- Länge der Festschreibung eines Zinssatzes (Zinsbindung)

- Immobilienlage und Objektart

- wirtschaftliche Lage im Euroraum; Zinsniveau am Markt

- Art der Darlehensrückzahlung (endfällig, monatlich, Volltilger)

Diese zwei Zinsarten unterscheiden sich

Sollzins

Der Sollzins, auch bekannt unter dem Begriff Nominalzins, beschreibt die allgemeinen Kreditzinsen, die für das Ausleihen eines bestimmten Geldbetrages bei einer Bank anfallen. Es handelt sich um den „Grundzins“. Weitere Kosten, zu denen beispielsweise Bearbeitungsgebühren gehören, bleiben bei der Berechnung unberücksichtigt. Verschiedene Einflussfaktoren, zu denen unter anderem die Bonität von Kreditnehmenden sowie interne Bankkriterien zählen, bestimmen die Höhe des Sollzinssatzes.

Effektivzins

Wer die jährlichen Gesamtkosten für einen Immobilienkredit erfahren will, achtet auf den Effektivzins. Denn dieser berücksichtigt neben dem Sollzins noch weitere Kosten, die im Rahmen einer Kreditaufnahme entstehen. Dazu zählen zum Beispiel Bankbearbeitungsgebühren, Provisionen und Tilgungsdauer.

Tipp: Eine häufig beschriebene Merkhilfe, um den Unterschied zwischen Sollzins und Effektivzins zu verstehen, sind Kalt- und Warmmiete. Während Sollzinsen mit der Kaltmiete einer Wohnung vergleichbar sind, entspricht der Effektivzins der Warmmiete. Letztere beschreiben demnach die Gesamtkosten für den Immobilienkredit.

Wie wirken sich Zinsen auf die monatliche Ratenhöhe aus?

Nachdem Sie eine Baufinanzierung aufgenommen haben, beginnt je nach Tilgungsvariante Ihres Darlehens bald die Tilgung: Monat für Monat wird ein Betrag an die Bank zurückgezahlt. Dieser setzt sich aus zwei Komponenten zusammen: der eigentlichen Tilgung, also der Rückzahlung eines kleinen Teils der geliehenen Geldsumme, und dem entsprechenden Zinsanteil.

Handelt es sich um einen herkömmlichen Immobilienkredit, spricht man auch von einem sogenannten Annuitätendarlehen. Bei diesem Kredit wird die Bank ihren Kundinnen und Kunden ein Angebot für eine Sollzinsbindung unterbreiten. Wird das Angebot angenommen, verändert sich der Zinsanteil über die vereinbarte Laufzeit nicht. Grundsätzlich spielt vor allem die Laufzeit eines Baukredits eine wichtige Rolle.

Beispiel: Familie Mustermann entscheidet sich für eine Baufinanzierung und möchte einen möglichst günstigen Baukredit ergattern. Sie entscheiden sich für die kürzeste Laufzeit. Denn: Üblicherweise ist es so, dass eine kürzere Kreditlaufzeit zu einem günstigeren Kredit führt – auch wenn die Monatsrate insgesamt höher ist.

Der Vorteil: Weil sie die kürzeste Laufzeit wählen, fallen die Zinskosten geringer aus. Dank der höheren monatlichen Rückzahlungen genießt die Bank automatisch mehr Sicherheit, das geliehene Geld samt Zinsen zurückgezahlt zu bekommen. Die Familie ist zudem schneller schuldenfrei.

Der Nachteil: Die monatliche Gesamtbelastung fällt vergleichsweise hoch aus, weil größere Raten zurückgezahlt werden. Hätte Familie Mustermann sich für eine längere Laufzeit entschieden, wären die Zinsen zwar höher – aber die monatliche Rate wäre kleiner.

Komplett kostenlos | 100 % unverbindlich

Baufinanzierung & Zinsen: Der Einfluss von Immobilienzinsen auf die Gesamtkosten

Vor Abschluss einer Baufinanzierung stellt sich die Frage: „Wie viel Kredit kann ich mir leisten?“ Zu den Gesamtkosten einer Baufinanzierung zählt nicht nur das Darlehen selbst, welches künftige Immobilieneigentümerinnen und -eigentümer monatlich zurückzahlen. Auch die Kaufnebenkosten müssen berücksichtigt werden. Insgesamt setzten sich die Gesamtkosten aus folgenden Punkten zusammen:

- Kaufpreis

- Zinsen für das Darlehen

- Erwerbsnebenkosten: Grunderwerbssteuer, Notar- und Maklerkosten

- Instandhaltungs- und Sanierungskosten

- Eigenkapital

Die Gesamtkosten einer Baufinanzierung können entscheidend von der Zinshöhe beeinflusst werden. Andersherum kann die Zinshöhe in Bezug auf das Eigenkapital die Gesamtkosten der Finanzierung beeinflussen. Je nachdem, wie hoch oder niedrig Zinssätze ausfallen, schwanken die Gesamtkosten in Bezug auf den Zinsanteil. Das bedeutet: Wenn das Zinsniveau steigt, kann es passieren, dass Immobilieninteressierte abspringen, weil sie sich den Kredit nicht mehr leisten können. Dennoch lohnt sich oft eine professionelle Baufinanzierungsberatung, bevor der Traum vom Eigenheim „begraben“ wird.

Auch wenn Verbraucher das Zinsniveau am Markt nicht beeinflussen können, können sie, je nach individuellen Voraussetzungen, Einfluss auf den Kreditumfang und die Länge der Zinsbindung nehmen.

Experteninterview zum Thema Berechnung der Baufinanzierung

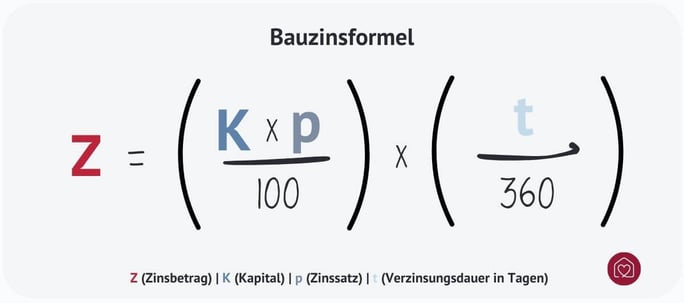

Zinsen berechnen: So geht’s

Eine Vorabberechnung der zu erwartenden Zinshöhe kann sinnvoll sein, um keine bösen Überraschungen bei der Aufnahme eines Immobilienkredits zu erleben. Banken ziehen hierfür auch die Bonität ihrer Kunden heran – doch diese ist in Eigenregie für Laien nur schwer ermittelbar. Trotzdem empfiehlt sich die Berechnung, um sich besser orientieren zu können. Dafür genügen folgende Angaben:

- Kaufpreis

- Eigenkapital

- (gewünschte) Sollzinsbindung

Tipp: Eine vollständige Berechnung in Eigenregie kann manchmal zu Fehlern führen und verwirrend sein. Eine individuelle Baufinanzierungsberatung ist allein deshalb empfehlenswert, um Unsicherheiten frühzeitig aus dem Weg zu räumen.

Repräsentatives Beispiel, wie Zinsen berechnet werden

Familie Mustermann möchte ein Haus im Wert von 300.000 € in Hamburg erwerben. Sie nimmt einen Darlehensbetrag in Höhe von 200.000 € auf. Die Zinsbindung beträgt 10 Jahre und die Tilgungsrate 2 %. Der Effektivzins beläuft sich auf 3,5 % und der Sollzins auf 3,41 %. Ergebnis:

Zinskosten: 62.189,18 €

Monatsrate: 916,67 €

Bei gleichbleibenden Zinsen beträgt die Gesamtlaufzeit 29 Jahre. Der Gesamtbetrag beläuft sich auf 318.395,03 €.

Gut zu wissen: Die Zinshöhe ändert sich, wenn Sie sich für eine andere Tilgungsrate entscheiden. Diese gibt an, wie schnell sie das Darlehen abbezahlen. Nehmen wir das Beispiel und ersetzen die Tilgungsrate von 2 % durch eine Tilgungsrate in Höhe von 3 %, reduzieren sich die Zinskosten auf 58.283,90 €. Die Monatsrate hingegen erhöht sich von 916,67 € auf 1.083,33 €. Die Laufzeit reduziert sich von 29 auf 22 Jahre.

Baufinanzierung & Zinsen – 5 Tipps zur Senkung der Zinskosten

Steigen die Baukreditzinsen, müssen Kreditnehmende bei der Rückzahlung tiefer in die Tasche greifen. Es gibt jedoch verschiedene Möglichkeiten, wie künftige Eigentümerinnen und Eigentümer auch bei steigender Zinsentwicklung sparen können.

Unsere Tipps:

- Höheres Eigenkapital einbringen

Wer Eigenkapital angespart hat, sollte sich vor der Kreditaufnahme gut überlegen, wie viel davon für eine Baufinanzierung eingebracht werden soll. Je höher das Eigenkapital, desto kleiner der Kreditbetrag. Durch einen geringeren Kreditbetrag trägt die Bank weniger Risiko, sodass die Zinskosten geringer ausfallen. - Zinsbindung bestimmen

Sofern eine kürzere Laufzeit für die Zinsbindung gewählt wird, können Banken einen Nachlass auf die Zinskosten gewähren. Es sollte jedoch berücksichtigt werden, dass nach Ablauf dieser Zeit das Risiko einer Zinserhöhung besteht – und die Kosten sich somit insgesamt erhöhen können. - Zu Beginn hohe Tilgungsrate wählen

Je höher die monatliche Tilgungsrate, desto niedriger die Zinsen. Bei dieser Entscheidung sollte beachtet werden, dass die monatliche Gesamtbelastung – im Vergleich zu niedrigen Tilgungsraten – höher ausfällt. Insgesamt können jedoch Zinskosten gespart werden. - Fördermittel berücksichtigen

Wer energieeffizient sanieren oder bauen will, hat Anspruch auf öffentliche Fördermittel und kann so von zinsgünstigen Krediten sowie von Zuschüssen profitieren. Deshalb kann es hilfreich sein, sich vorab über individuelle Möglichkeiten zum eigenen Vorhaben zu informieren, bevor ein Kreditvertrag unterschrieben wird. - Baufinanzierungsberatung in Anspruch nehmen

Nicht immer wird sofort ersichtlich, wie die Zinskosten bei einer Baufinanzierung gesenkt werden können. Deshalb ist die Unterstützung von erfahrenen Immobilienprofis hilfreich und empfehlenswert, um Zinsen zu berechnen und keine wichtigen Einflussfaktoren unberücksichtigt zu lassen. Der Vorteil: Kreditnehmende gewinnen Sicherheit und vermeiden teure Fehlentscheidungen.

Komplett kostenlos | 100 % unverbindlich

Fazit: Bei Baufinanzierung und Zinsen auf Konditionen und Vergleich achten

Wer über eine Baufinanzierung nachdenkt, steht vor einer großen finanziellen Entscheidung. Der Einfluss der Zinskosten auf die Finanzierung sollte deshalb nicht unterschätzt werden. Wichtig sind bei einer Baufinanzierung die Konditionen, die eine Bank ihren Kundinnen und Kunden anbietet.

Deshalb lohnt sich eine professionelle Beratung, um von der Expertise erfahrene Baufinanzierungsexperten zu profitieren. Zudem lohnt sich der Vergleich unterschiedlicher Angebote und Laufzeiten von Immobilienkrediten, um eine Baufinanzierung mit passender Zinshöhe zu finden.