Wenn ein Immobilienkredit ausläuft, bleibt zumeist eine Restschuld bestehen. Diese lässt sich mit einer Anschlussfinanzierung weiterhin abbezahlen oder voll tilgen.

Spätestens drei Monate vor Ende der Vertragslaufzeit einer Baufinanzierung mit Zinsbindung informiert die Bank Sie über den Ablauf Ihres Vertrages. Sobald dieser nämlich ausläuft, bestehen die bisherigen Konditionen nicht fort. Weil das Darlehen häufig noch nicht ganz getilgt werden konnte, bleibt eine Restschuld übrig.

Anschlussfinanzierung im Schnelldurchlauf

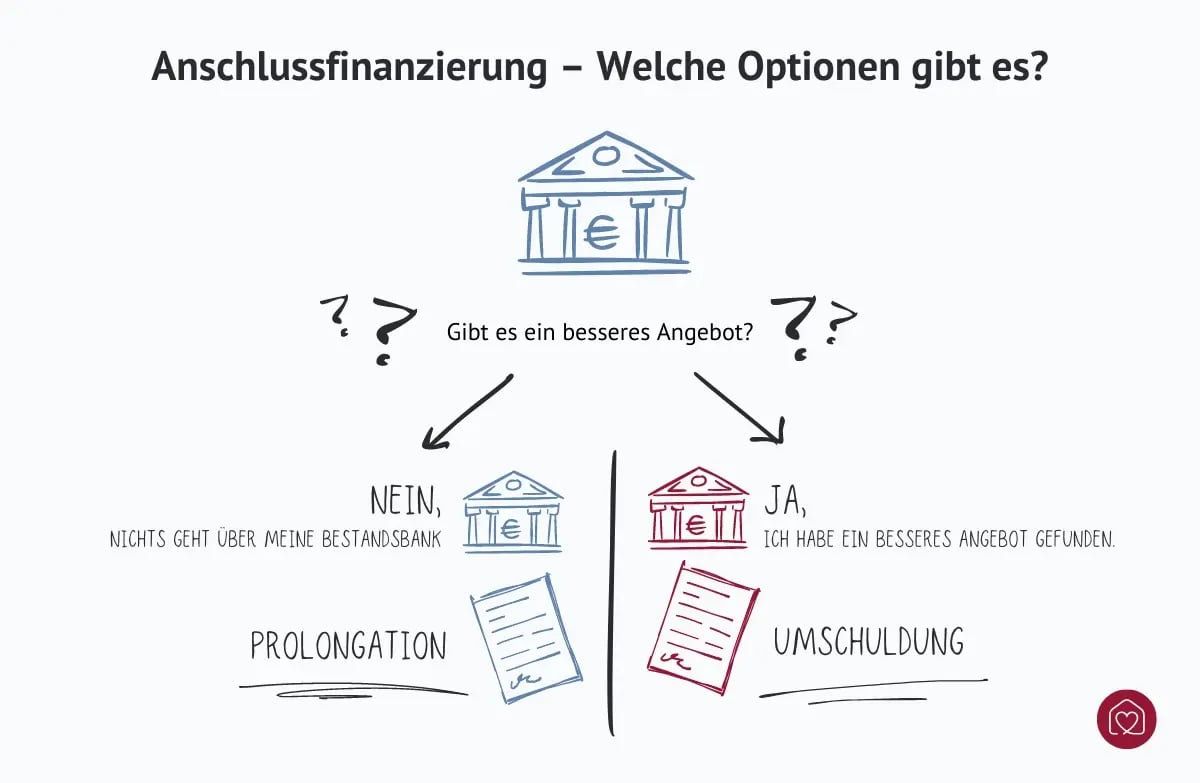

- Wenn nach Ablauf der Zinsbindung eines Immobilienkredits noch eine Restschuld besteht, kann diese über eine Anschlussfinanzierung weiterfinanziert werden.

- Eine Umschuldung bietet oft bessere Zinskonditionen und mehr Flexibilität, erfordert aber erneute Bonitätsprüfung, Unterlagen und ggf. Grundbuchänderungen.

- Die Prolongation ist meist unkomplizierter, da keine neue Kreditprüfung nötig ist, bietet aber oft weniger Spielraum für bessere Konditionen.

- Entscheidend ist, nicht nur auf den Aufwand zu schauen, sondern auch auf die langfristige Zinsersparnis, mögliche Sondertilgungen und die Gesamtbelastung – eine professionelle Beratung kann dabei sinnvoll unterstützen.

Umschuldung: Vor- & Nachteile der Anschlussfinanzierung

Kreditnehmende mit einer Restschuld sind für die Anschlussfinanzierung nicht auf die Bank angewiesen, bei der die Baufinanzierung initial abgeschlossen wurde. Entscheiden sich Immobilienbesitzerinnen und -besitzer für eine Anschlussfinanzierung bei einer anderen Bank als bei der aktuell kreditgebenden, bietet dieser Entschluss einige Vorteile.

Günstigere Konditionen durch Umschuldung

Oftmals bieten Fremdbanken bessere Konditionen im Vergleich zur Hausbank an. Durch eine Umschuldung Ihres Baukredits können Sie also möglicherweise von besseren Tilgungsoptionen, günstigen Zinsen oder einer flexibleren Laufzeit profitieren, was sich auf die Gesamtkosten Ihrer Baufinanzierung erheblich auswirken und somit dazu führen kann, dass Sie Geld sparen – teilweise mehrere Tausend Euro.

Zudem haben Sie bei einer Umschuldung die Chance, mehrere Kredite zu einem zusammenzufassen. In jedem Fall verringert sich dadurch der Verwaltungsaufwand, da monatlich nur eine Rate für die Tilgung gezahlt wird.

Bessere Beratung oder Servicevorteile

Der Wechsel zu einer neuen Bank kann frischen Wind in Ihre Finanzierung bringen. Schließlich können andere Berater mit innovativeren Ideen punkten oder Vorschläge machen, die Ihrem finanziellen Profil besser entsprechen.

Trotz der verlockenden Möglichkeit, eine solche Anschlussfinanzierung aufzunehmen, sollten Verbraucherinnen und Verbraucher auch die Nachteile einer Umschuldung kennen:

Gebühren für Umschuldungen

Bei einem Bankwechsel erfolgt auch die Umschreibung der bestehenden Grundschuld. Hierfür fallen üblicherweise Kosten an. Die Kosten für eine Abtretung sind in Anbetracht der Immobilienkosten jedoch verhältnismäßig gering und belaufen sich zumeist auf einige Hundert Euro.

Beispiel: Die Grundschuld beträgt 120.000 € und die Gebühren belaufen sich auf etwa 0,2 % des Grundschuldbetrages. Es fallen Gesamtkosten in Höhe von 240 € an.

Aufwand und Bonitätsprüfung

Da es sich um die Aufnahme eines komplett neuen Kredits handelt, wird wieder eine Überprüfung der Kreditwürdigkeit durchgeführt. Antragstellende müssen erneut Unterlagen einreichen. Zur Sicherheit wird außerdem ein neues Wertgutachten erstellt.

Prolongation: Vor- & Nachteile

Etwas unkomplizierter gestaltet sich die Anschlussfinanzierung durch eine Prolongation, also die Verlängerung des bisher bestehenden Immobiliendarlehens. Der Begriff „Prolongation“ stammt vom lateinischen Verb „prolungare“ (etwas verlängern) ab.

Obwohl Sie bei einer Prolongation bei Ihrer Bestandsbank bleiben, heißt dies nicht, dass Ihre Immobilienfinanzierung einfach mit den gleichen Bedingungen weiterläuft. In der Regel meldet sich die Bank einige Monate vor Ende der Zinsbindung bei Ihnen und unterbreitet ein neues Angebot, wobei auch die Zinskonditionen neu verhandelt werden.

Dazu heißt es in § 493 Abs. 1 des Bürgerlichen Gesetzbuch (BGB):

Ist in einem Verbraucherdarlehensvertrag der Sollzinssatz gebunden und endet die Sollzinsbindung vor der für die Rückzahlung bestimmten Zeit, unterrichtet der Darlehensgeber den Darlehensnehmer spätestens drei Monate vor Ende der Sollzinsbindung darüber, ob er zu einer neuen Sollzinsbindungsabrede bereit ist. Erklärt sich der Darlehensgeber hierzu bereit, muss die Unterrichtung den zum Zeitpunkt der Unterrichtung vom Darlehensgeber angebotenen Sollzinssatz enthalten.

Beachten Sie jedoch, dass Ihre Bank keinesfalls dazu verpflichtet ist, seinen Kundinnen und Kunden ein solches Angebot zu unterbreiten.

Eine Prolongation bietet einige Benefits. Zum Beispiel:

Bonitätsprüfung entfällt bei der Prolongation

Mühsam Unterlagen und Einkommensnachweise zusammensuchen und um die Finanzierung bangen: Das ist bei einer Prolongation in aller Regel kein Thema. Denn die Bank prüft die Bonität von Bestandskunden üblicherweise nicht noch einmal. Sollte es in der Vergangenheit zu Zahlungsstörungen gekommen sein und hat die Bank schlechte Erfahrungen mit einem Kreditnehmenden gemacht, kann die Unterbreitung eines Angebots jedoch ausbleiben oder eine entsprechende Überprüfung der Kreditwürdigkeit erfolgen.

Geringerer Aufwand und schnellere Abwicklung

Mit der Suche nach dem „perfekten“ Angebot kann man viel Zeit verbringen. Danach ist man meist unschlüssiger als zuvor. Falls Sie sich bis dato bei Ihrer Bank gut aufgehoben fühlen, ist ein Wechsel meist nicht notwendig. Denn ein über Jahre hinweg gutes Verhältnis zu Ihrer Hausbank bleibt durch eine Prolongation erhalten. Außerdem haben Sie weiterhin mit bekannten Ansprechpartnern zu tun, die den Kommunikationsprozess erleichtern.

Außerdem ist der vergleichsweise geringe administrative Aufwand ein entscheidender Vorteil der Prolongation, denn viele Formalitäten, die bei einem Wechsel anfallen würden, entfallen.

Vor einer Vertragsunterschrift sollten auch bei einer Prolongation die potenziellen Nachteile beachtet werden:

Bisherige Vertragsbedingungen müssen übernommen werden

Für Kreditnehmende, die sich gegen eine Umschuldung entscheiden, besteht wenig Spielraum. Zumeist können diese verhandeln, wenn es um die Zinskonditionen geht, aber die Banken haben am Ende die Entscheidungsmacht darüber, ob sie sich auf die Bedingungen einlassen oder nicht. Möglicherweise bleiben Betroffene dann auf schlechteren Konditionen sitzen.

Umschuldung meist zinsgünstiger als Prolongation

Generell profitieren Kreditnehmende bei einer Anschlussfinanzierung bei einer Fremdbank zumeist von besseren Zinskonditionen, weil die Zinslast bei einer Umschuldung des Baukredits in der Regel geringer ausfallen wird. Deshalb ist eine Anschlussfinanzierung bei der bisherigen Bank vielleicht unkomplizierter, aber nicht immer die günstigste Option.

Ihre Anfrage ist eingegangen

Sehr geehrte Frau Muster,

vielen Dank! Wir kümmern uns zeitnah um Ihre Anfrage. Über weitere Schritte halten wir Sie auf dem Laufenden.

So geht’s jetzt weiter

1. Bestätigungsmail

In wenigen Minuten erhalten Sie eine Bestätigungs-E-Mail zu Ihrer Anfrage.

2. Prüfung Ihrer Anfrage

Wir melden uns nach erfolgreicher Prüfung bei Ihnen mit schnellen und einfachen Lösungen - am liebsten innerhalb von 24 Stunden.

3. Baufinanzierungsberatung

Es meldet sich einer unserer Berater direkt bei Ihnen und berät Sie zur passenden Finanzierung.

Bestehende Baufinanzierung umschulden oder verlängern?

Beide Arten der Anschlussfinanzierung haben ihre Vor- und Nachteile, sodass die Entscheidung letztendlich von mehreren Faktoren abhängen kann. Wird beispielsweise ohnehin eine Umschuldung für weitere Kredite benötigt, kann sich eine Anschlussfinanzierung bei einer anderen Bank lohnen.

Andererseits entfallen die Bonitätsprüfung und der Aufwand, wenn ein bestehender Vertrag zu neuen Konditionen unkompliziert verlängert werden kann.

Obwohl sich viele Bankkunden auch aus Bequemlichkeit für die Weiterfinanzierung ihrer Immobilie über ihren bisherigen Kreditgeber entscheiden, ist dies nicht immer eine gute Idee.

Wichtig ist vor allem, dass unterschiedliche Angebote miteinander verglichen werden. Auch wenn es etwas mehr Aufwand bedeutet, ist es möglich, einige Kosten zu sparen, sofern sich ein Angebot mit einem attraktiven Zinssatz ergibt. Zögern Sie deshalb nicht, sich professionell beraten zu lassen.

Anschlussfinanzierung: Ab wann sollte man sich damit beschäftigen?

Während Banken gesetzlich dazu angehalten sind, Sie mindestens drei Monate vor Ablauf der Zinsbindung über den bevorstehenden Vertragsablauf zu unterrichten, empfehlen wir Ihnen bereits vorher proaktiv zu handeln und nicht bis zur letzten Minute Ihrer Zinsbindungsfrist zu verharren.

Experten raten, sich bereits etwa 12 bis 24 Monate vor Auslauf Ihres Immobilienkredits mit der Anschlussfinanzierung auseinanderzusetzen. Dies gibt genügend Zeit, um verschiedene Angebote zu prüfen und gegebenenfalls zu verhandeln. Es ist auch möglich, sich bereits im Vorfeld durch ein Forward-Darlehen frühzeitig günstige Bauzinsen für die zukünftige Finanzierungsphase zu sichern.

Durch ein frühes Einholen von Informationen und das Sondieren der Möglichkeiten für Ihre Anschlussfinanzierung können Sie eine wohlüberlegte Entscheidung treffen, die Ihre finanzielle Situation langfristig positiv beeinflussen kann.

Anschlussfinanzierung berechnen

Mit unserem Online-Rechner ermitteln Sie im Handumdrehen den Finanzierungsbedarf für Ihren Anschlussfinanzierung.

Weitere Personen

Nebenkosten

Maklerprovision: 0 €

Notar- und Grundbuchkosten: 0 €

Grunderwerbsteuer: 0 €

Gesamte Nebenkosten: 0 €

Monatliche Rate:

0 €

Restschuld

0 €

Sollzins

0 %

Darlehen

0 €

Zusätzliche Mittel

Zusätzliches Eigenkapital: 0 €

Zusätzliches Einkommen (monatlich): 0 €

Kostenlos & unverbindlich

Unser Baufinanzierungsrechner bietet eine erste Orientierung und zeigt unverbindliche Beispielwerte. Die tatsächlichen Konditionen hängen von individuellen Faktoren ab und können abweichen. Für eine perfekt auf Sie zugeschnittene Lösung beraten unsere Experten Sie gerne persönlich.

Zins & Co. – Was sollte bei Anschlussfinanzierungen noch beachtet werden?

Schickt Ihnen Ihre Hausbank oder Ihre finanzierende Bank ein Prolongationsangebot zu, ist es wichtig, die angegebenen Fristen zu beachten. Zumeist wird eine Rückmeldefrist von insgesamt 14 Tagen angesetzt, sodass das Angebot innerhalb der Frist unterschrieben und an die Bank zurückgeschickt werden sollte.

Bleiben Fragen offen zu Zins u. a. oder reicht die Zeit nicht, um Vergleichsangebote einzuholen, lohnt sich zudem ein direktes Gespräch mit dem Kreditgeber. Das Prolongationsangebot steht keinesfalls „fest“, auch wenn es so scheint: Manchmal lassen sich bessere Konditionen aushandeln.

Tipp: Sie haben Eigenkapital angespart? Dieses kann sich günstig auf die Zinshöhe auswirken. Je mehr Sicherheiten Kreditnehmer bieten können, desto geringer fällt auch die Gesamtbelastung aus.

Anschlussfinanzierung planen: Auf Belastung und Konditionen kommt es an

Wurden die Raten für die bestehende Baufinanzierung pünktlich überwiesen, versuchen Banken zumeist, ihre Kundinnen und Kunden zu halten. Deshalb ist es wahrscheinlich, ein Prolongationsangebot als Anschlussfinanzierung zu erhalten. Der geringe Aufwand spricht für sich – und führt oft dazu, dem bisherigen Kreditgeber treu zu bleiben. Aber auch eine Umschuldung zu einer anderen Bank kann sich lohnen. Darüber hinaus sollten Sie generell die Zinsentwicklung im Blick behalten.

Kann die finanzielle Gesamtbelastung dank besserer Zinskonditionen gesenkt werden, sollten Kreditnehmende über einen Bankenwechsel nachdenken und sich auch über Sondertilgungen informieren. Eine professionelle Baufinanzierungsberatung durch erfahrene Expertinnen und Experten, die über fundiertes Know-how bei der Immobilienfinanzierung und dem Berechnen den aktuellen Konditionen verfügen, ist hilfreich, bevor es zu einer endgültigen Entscheidung kommt.

Komplett kostenlos | 100 % unverbindlich